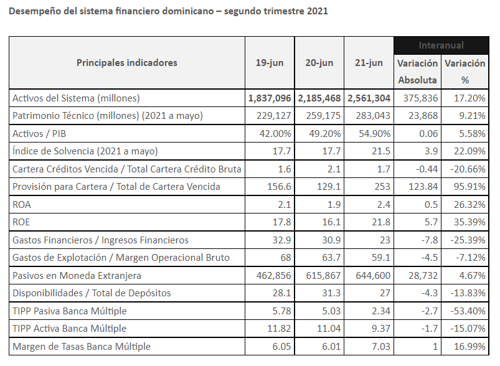

SANTO DOMINGO, República Dominicana. – El sistema financiero dominicano sigue mostrando estabilidad y fortaleza, según muestran los datos del segundo Informe trimestral de desempeño del sistema financiero, publicado por la Superintendencia de Bancos (SB).

El documento indica que los activos totales del sistema ascendieron a RD$2.56 billones (54.9% del PIB), para un crecimiento nominal interanual de 17.2%.

A junio de 2021, las captaciones totalizaron RD$1.96 billones (42.0% del PIB), presentando una variación interanual de 13.5%.

De acuerdo con el informe, el índice de solvencia alcanzó 21.5% en mayo, reflejando un crecimiento de 4.0 puntos porcentuales con respecto a un año atrás.

Se trata de un nivel significativamente superior al requerimiento mínimo de 10% establecido en la Ley Monetaria y Financiera No. 183-02.

De los 21.5 que alcanzó el coeficiente de solvencia, 18 puntos porcentuales son de capital primario, el de mayor calidad y capacidad de absorción de pérdidas.

El comportamiento de este indicador se explica principalmente por el destacado incremento en los activos de bajo riesgo, las capitalizaciones de utilidades que realizaron las entidades de intermediación financiera (EIF), las restricciones distributivas del tratamiento regulatorio gradual dispuesto por la Junta Monetaria y la colocación de valores como capital secundario.

Cartera de crédito

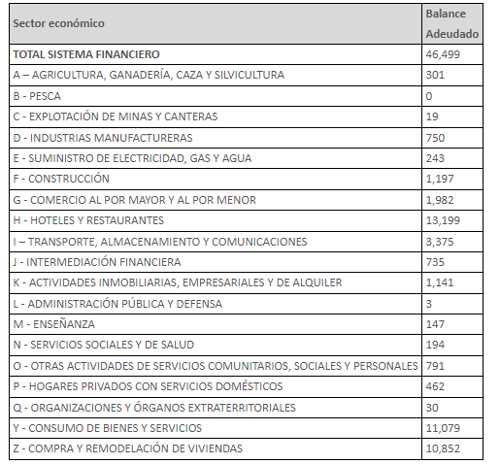

Al cierre del primer semestre del año, la cartera de crédito total ascendía a RD$1.32 billones (28.5% del PIB), para un crecimiento de RD$42,093 millones con respecto a igual período de 2020. El aumento interanual fue de 3.3%, inferior al promedio de los últimos cinco años (9.2%).

En los últimos 12 meses, el crecimiento de la cartera privada (incluye comercial, de consumo e hipotecaria) fue 4.5 %. La parte comercial creció 5.5%.

En tanto, los créditos dirigidos al sector público durante el último año experimentaron una reducción de 13,606 millones, al registrar una variación de -25.5%.

La participación de los préstamos en moneda extranjera sobre la cartera total se redujo en 3 puntos porcentuales respecto a junio de 2020, pasando del 21% al 18%. La cartera en moneda local representanta el 82% del total.

El informe cita que, al cierre del segundo trimestre, las tasas de interés activas y pasivas de la banca múltiple se situaron en 9.4% y 2.3%, respectivamente. Ambas se ubican en su respectivo nivel histórico más bajo. Este resultado ha sido principalmente motivado por el hecho de que la Tasa de Política Monetaria se ha mantenido en 3.0% anual desde septiembre de 2020, 1.5 puntos porcentuales menor que su nivel prepandemia.

La tasa de referencia de los préstamos de consumo no registró variación respecto al cierre del trimestre anterior, manteniéndose en 15.4% anual; mientras que la tasa comercial se mantuvo en descenso, hasta el 8.3% anual.

Provisiones

Los bancos y asociaciones de ahorros y préstamos continuaron incrementando sus provisiones, hasta alcanzar los RD$62.0 mil millones, que permitirían una cobertura de 253% de la cartera vencida (solo capital).

El comportamiento de provisiones sugiere que las EIF aún anticipan el mayor impacto en el mediano plazo, aunque a un ritmo desacelerado comparado con marzo 2021. No obstante, los niveles de provisiones y de solvencia que presenta el sistema muestra adecuada capacidad de absorción de perdidas esperadas e inesperadas.

Morosidad y reestructuraciones

El índice de morosidad permanece estable en 1.69%, mientras que la morosidad estresada del sistema aumentó a 11.52%, acumulando 5.09 puntos por encima de su nivel de junio 2020.

La morosidad estresada es un indicador que proporciona mayor visibilidad del proceso de gestión de riesgo de crédito en las EIF, así como de la situación de su cartera de crédito. Se construye agregando indicadores que capturan el impacto de los deudores que no se encuentran vigentes con sus obligaciones y las acciones de gestión de cartera tomadas por las entidades. Incorpora, además de la cartera vencida, la que está en cobranza judicial, las tarjetas de crédito con atrasos de 31 a 60 días, los créditos reestructurados, castigos y adjudicaciones de los últimos 12 meses.

El informe precisa que la morosidad estresada de 11.52% se explica principalmente por las reestructuraciones (8.08 puntos) contempladas en el Reglamento de Evaluación de Activos y correspondientes al fin del régimen flexibilizado en respuesta al COVID-19, que concluyó el pasado 31 de marzo de 2021. Los créditos castigados de los últimos 12 meses aportan 1.44 puntos porcentuales al indicador y los demás componentes representaron 0.47 punto porcentual.

Utilidades

En el segundo trimestre del año 2021, las utilidades antes de impuestos ascendieron a RD$29,421 millones, registrando una expansión interanual de RD$ 9,740 millones (33.3%). Después de impuestos, las ganancias se ubicaron en RD$ 25,306 millones, para un aumento de RD$ 8,738 millones (34.5%).

El indicador de rentabilidad sobre el patrimonio (ROE) fue de 21.8% en junio de 2021, mientras que la rentabilidad sobre activos (ROA) se ubicó en 2.4%, sufriendo poca variación interanual.

La rentabilidad de las EIF sigue siendo impactada positivamente por el incremento en la eficiencia operativa, pues el sistema logró mejorar su relación entre costos e ingresos en 4.5 puntos porcentuales, pasando de un 63.6% en el año 2020 al 59.1% en junio de 2021. Se trata del nivel más bajo en los últimos 17 años.